Die Nutzung einer Kreditkarte ist für viele Menschen Teil ihres täglichen Lebens. Mit dem Bezahlprozess an der Ladenkasse oder in einem Online-Shop sind sie gut vertraut. Sie sind mit dem Bezahlvorgang an der Ladenkasse oder in Online-Shops vertraut, jedoch weniger mit dem genauen Ablauf einer Kreditkartentransaktion, den Beteiligten hinter den Kulissen oder den Gründen für eine abgelehnte Transaktion. In diesem Ratgeber erfährst du, wie eine Kreditkartentransaktion funktioniert, wer an diesem Prozess beteiligt ist und wie du vorgehen solltest, wenn eine Zahlung nicht erfolgreich ist.

Eine Kreditkartentransaktion ist ein Zahlungsvorgang, bei dem eine Kreditkarte zum Einsatz kommt. Die Karten erlauben den Kauf von Waren oder Dienstleistungen in Ladengeschäften oder auf Internetportalen.

Eine derartige Transaktion umfasst alle Schritte, die für die Durchführung einer bargeldlosen Zahlung mit Kreditkarte notwendig sind. Eine Zahlung mit Kreditkarte erfolgt bargeldlos, bei der auf der Grundlage von Kreditkartendaten auf ein Kreditkartenkonto zugegriffen wird. Belastet wird dabei entweder Kundenguthaben oder ein Kreditrahmen.

Bei Kreditkartentransaktionen wird zwischen physischen und online Zahlungen unterschieden. Beim bargeldlosen Bezahlen mit Karte im Online-Shop geben Kund:innen notwendige Kreditkartendaten wie Kreditkartennummer, Ablaufdatum und Prüfnummer ein. Dabei spielt es keine Rolle, ob es sich um Daten einer herkömmlichen Kreditkarte oder einer virtuellen Kreditkarte handelt. Im örtlichen Supermarkt erfolgt das mittels Einführen der physischen Karte in ein Lesegerät. Beim kontaktlosen Bezahlen wird die Kreditkarte oder ein Smartphone mit akzeptierter Bezahl-App vor das Terminal gehalten oder vorbeigeführt.

Händler:innen erhalten von ihren Kund:innen die Erlaubnis, die Zahlung auszuführen. Im Zuge der Zahlungsverarbeitung entscheidet sich innerhalb weniger Augenblicke, ob ein Zahlungsauftrag genehmigt oder abgelehnt wird.

Für die Durchführung bargeldloser Zahlungen braucht es mehrere Akteure. Ein Kartenzahlungssystem (Payment Scheme) fungiert dabei als Netzwerk und Lizenzgeber und ist für die Abwicklung von Kreditkartentransaktionen zuständig.

Das verbreitetste Modell ist das sogenannte 4-Parteien-System, wie es zum Beispiel bei Visa und Mastercard angewendet wird. Dieses System besteht aus dem Herausgeber der Kreditkarten (Issuer), dem Zahlungsdienstleister (Acquirer), Händler:innen und den Kreditkartenkund:innen. Die Akteure sind über ein Kartenzahlungssystem miteinander verbunden.

Visa und Mastercard sind nicht direkt an den Zahlungsvorgängen beteiligt. Sie legen die Regeln für Kreditkartenzahlungen fest, die von Issuer und Acquirer als Lizenznehmer zu befolgen sind.

Wir stellen die wesentlichen Akteure einer Kreditkartentransaktion kurz vor.

Karteninhaber:innen lösen die Transaktion aus. Sie sind die Zahlenden, die im Besitz der Kreditkarte sind und mit dieser einen Kauf ausführen wollen. Die ausgegebenen Beträge werden von ihrem Kreditkarten- oder Girokonto abgebucht.

Händler:innen sind die Zahlungsempfänger:innen, die die Kreditkarte als Zahlungsinstrument akzeptiert. Sie ermöglichen die Bezahlung einer Ware oder einer Dienstleistung mit der Kreditkarte.

Der Acquirer* ist der Zahlungsdienstleister der Zahlungsempfänger:innen. Über ein Kartenterminal ermöglicht er das Akzeptieren einer Kreditkartenzahlung.

Acquirer können Banken und andere regulierte unabhängige Finanzunternehmen bzw. Zahlungs- oder E-Geld-Dienstleister sein, die den Anschluss von Karteninhaber:innen und Händler:innen ans Kreditkartennetzwerk sicherstellen.

Ein Issuer* ist der Zahlungsdienstleister der Karteninhaber:innen und das kartenausgebende Institut.

Dem Issuer obliegt die Verwaltung der Kartenkonten ihrer Kund:innen und die Autorisierung der Kartentransaktionen. Er garantiert dem Acquirer, dass ein Zahlungsausgleich für gültige Kartenumsätze erfolgt.

*Issuer und Acquirer fungieren als Lizenznehmer des jeweiligen Kreditkartennetzwerks (z.B. Visa oder Mastercard).

Neben dem 4-Parteien-System gibt es Kreditkartensysteme, die als 3-Parteien-System auftreten. Dies ist beispielsweise bei den Kreditkarten von American Express und Diners Club der Fall. Beide Kreditkartenfirmen übernehmen sowohl das Issuing als auch das Acquiring der Karten. Ein Vorteil der Systeme ist der Wegfall einer Interchange Fee, die im 4-Parteien-System der Acquirer an den Issuer zahlt.

An einer einzigen Kreditkartentransaktion sind zahlreiche Akteure beteiligt. Zu den Prozessbeteiligten gehören Systembetreiber der Issuer und Acquirer oder Payment Service Provider (PSP), die beim Verarbeiten der Zahlungen helfen, sowie Dienstleister wie Visa oder Mastercard als Netzwerkbetreiber und Lizenzgeber.

Payment Service Provider (PSP) sind Zahlungsabwickler, die aufseiten der Acquiring Banken und Issuer Banken auf vertraglicher Basis an der Verarbeitung der Kartentransaktionen beteiligt sind.

Viele sind im Besitz einer Lizenz, auf deren Basis sie unmittelbaren Zugang zum Kreditkartennetzwerk erhalten und Aufgaben des Acquirers übernehmen. PSP sind somit Anbieter von Bezahldienstleistungen für physische Läden und E-Business-Unternehmen im Sinne einer zwischengeschalteten Bank. Zum Dienstleistungsangebot gehören die technische Anbindung, die Zahlungsabwicklung, Zahlungsverarbeitung und die Verwaltung eintreffender Kundengelder.

PSP-Anbieter ermöglichen E-Business-Unternehmen die Integration von Zahlungsverfahren von Kartenzahlung über Lastschrift bis PayPal (Internetbezahlservices) / Google Pay (E-Wallets). Bekannte PSP in Deutschland sind Zettle, Sumup, Stripe, PayPal und Adyen.

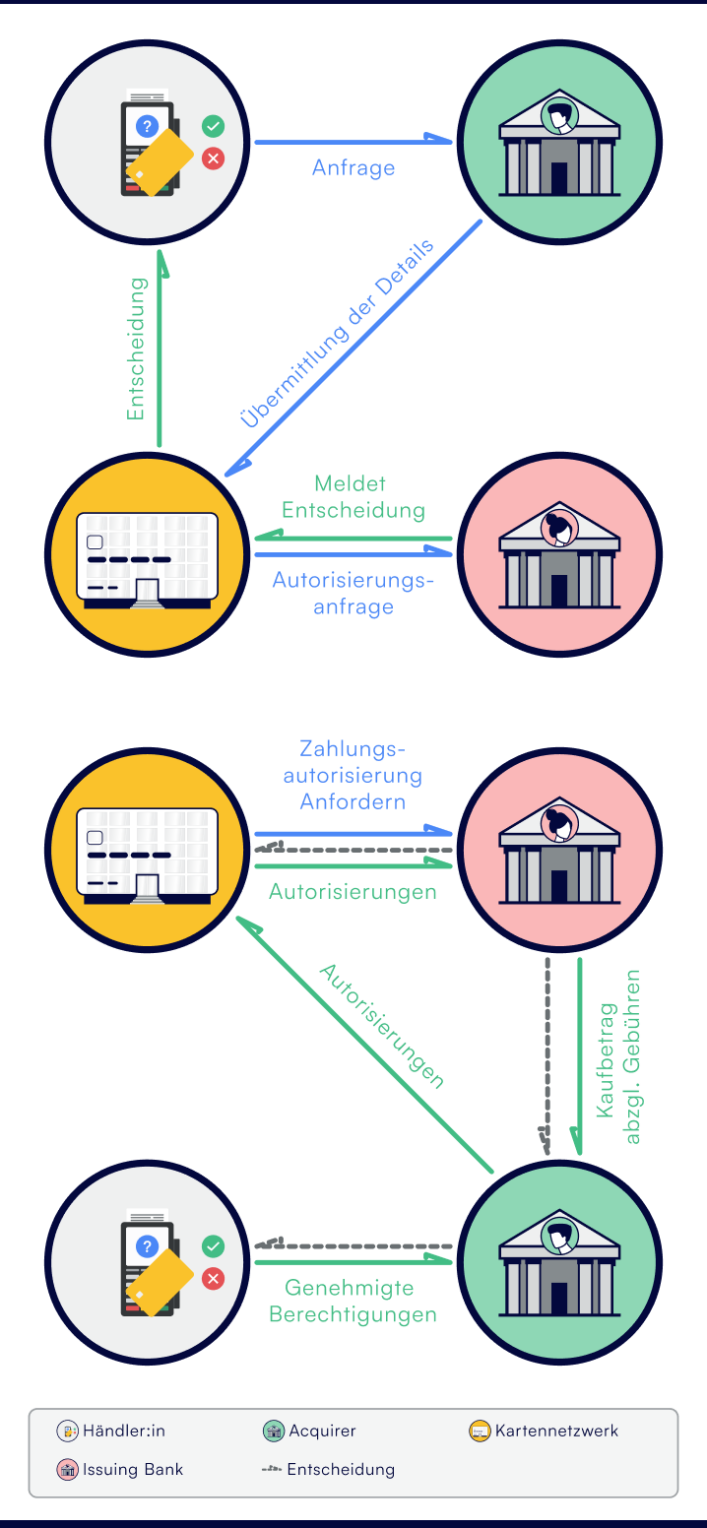

Ein Transaktionsprozess besteht aus mehreren Stufen. Jeweilige Akteure werden zu bestimmten Phasen aktiv und tauschen dabei eine Vielzahl von Daten untereinander aus.

Eine Transaktion mit der Kreditkarte beginnt, indem der:die Karteninhaber:in die Karte zum Bezahlen an einem Kassenterminal, zum Abheben von Bargeld am Automaten oder beim Online-Shopping einsetzt.

Händler:innen oder Geldautomatenbetreiber senden eine Anfrage zwecks Zahlungsautorisierung an eine Bank oder einen Dienstleister, der als Zahlungsabwickler fungiert.

Der Zahlungsabwickler übermittelt die Details der Transaktion an ein Kartennetzwerk wie Visa oder Mastercard. Die Kartengesellschaft entscheidet darüber, ob die Zahlung genehmigt oder abgelehnt wird.

Wird die Zahlung freigegeben, sendet die Kartengesellschaft eine Autorisierungsanfrage an die ausstellende Bank (Issuer). Diese genehmigt die Anfrage oder lehnt sie ab.

Die Bank des:der Kartennutzers:in meldet dem Kartennetzwerk ihre Entscheidung. Dieses reicht sie an den:die Händler:in weiter.

Die Kreditkartenorganisation fordert bei der Kundenbank das Ausstellen einer Zahlungsautorisierung.

Die Bank prüft das Konto des:der Karteninhabers:in und die einsetzbaren Mittel.

Auf der Grundlage des Prüfungsergebnisses genehmigt sie die Transaktion oder lehnt sie ab.

Ihre Entscheidung sendet sie an das Kartennetzwerk und die Händlerbank.

Im Falle einer Transaktionsgenehmigung blockt die Kundenbank den Transaktionsbetrag auf dem Konto des:der Karteninhabers:in.

Das Händlerterminal beginnt mit der Verarbeitung der freigegebenen Autorisierungen.

Händler:innen senden die vorliegenden genehmigten Berechtigungen komplett an den Zahlungsabwickler. Der sendet die Autorisierungen an das Kartennetzwerk.

Visa oder Mastercard leiten sie an die kartenausstellende Bank weiter.

Die Bank des:der Kartennutzers:in überweist den Kaufbetrag abzüglich bestimmter Gebühren (Interchange-Fee) an die Händlerbank.

24 bis 48 Stunden nach dem Beginn der Transaktion überweist die Händlerbank das Geld auf das Händlerkonto.

Informationen, die im Zuge des Transaktionsprozesses erscheinen, können sein:

Der Transaktionsstatus zeigt an, ob die Kreditkartentransaktion ausstehend, genehmigt oder abgelehnt ist. Eine ausstehende Kartentransaktion bedeutet, dass eine Genehmigung bislang nicht vorliegt und nicht zwangsläufig erteilt wird. Bei einer Reihe von Situationen kann sie abgelehnt werden.

Es gibt eine Reihe von Gründen, die die Ablehnung einer ausstehenden Transaktion zur Folge haben. Dazu zählen:

Im Falle einer abgelehnten Kreditkartenzahlung ist es wichtig, die Ursachen zu identifizieren und zu beheben. Dazu muss man den Ablehnungsgrund aufdecken. Das Problem kann mit deiner Kreditkarte oder der Händlertechnik zusammenhängen. Hilfreich dabei sind vom Zahlungsabwickler angezeigte oder vom Handelsunternehmen übermittelte Fehlercodes, die bei einer Fehlermeldung erscheinen.

Wenn deine Kreditkarte abgelehnt wird, solltest du nicht einfach zur Tagesordnung übergehen. Es ist grundsätzlich sinnvoll, bei der Bank den Ablehnungsgrund zu erfragen. So vermeidest du möglicherweise unnötige Kosten wegen einer nicht gezahlten Kartenabrechnung oder einer geplatzten Lastschrift.

Karteninhaber:innen entstehen beim Bezahlen mit Kreditkarte direkt keine Kosten. Das gilt im Allgemeinen für Zahlungen innerhalb der EU. Der Besitz und die Nutzung der Kreditkarte können mit bestimmten Kosten oder Gebühren verbunden sein. Hierzulande tragen die Händler:innen die Kosten beim bargeldlosen Bezahlen mit Visa und Mastercard Kreditkarte. Firmenkreditkarten oder American Express Karten unterliegen der seit 2018 geltenden EU-Richtlinie nicht. Händler:innen dürfen die Kosten weiterreichen.

Eine Kreditkartentransaktion umfasst viele Schritte, an denen verschiedene Akteure beteiligt sind. Diese wirken für die Karteninhaber:innen lediglich hinter den Kulissen. Das ändert sich spätestens dann, wenn eine Kartentransaktion abgelehnt wird. Beim Handelsunternehmen erscheint eine Fehlermeldung bzw. ein Fehlercode. Damit lässt sich der Ablehnungsgrund inklusive Auslöser identifizieren. Dieser kann der:die Karteninhaber:in, der:die Händler:in, die kartenausgebende Bank oder die Händlerbank sein.

Wenn du weißt, wie eine Kreditkartentranskation funktioniert und wer daran beteiligt ist, wirst du beim Bezahlen deiner Einkäufe mit Kreditkarte möglicherweise das Zahlungsgeschehen aus Sicht eines:einer informierten Kartenkund:in verfolgen. Im Fall einer Kartenablehnung bist du dann eher in der Lage, Ruhe zu bewahren und die weitere Vorgehensweise abzuwägen.

Danke, dass du dir Zeit genommen hast, um deinen Kommentar zu schreiben. Du hilfst damit das Produkterlebnis zu verbessern und gibts anderen Nutzern die Möglichkeit weitere Informationen zu diesem Beitrag zu lesen.

Hier findest du Antworten auf die am häufigsten gestellten Fragen.

Passiert das im Laden, wird dir der:die Verkäufer:in die Fehlermeldung bzw. den Fehlercode mitteilen. Aus diesem Code kann abgeleitet werden, ob deine Kreditkarte oder das Händlerterminal das Problem ist. Hast du den Fehlercode und kennst dessen Bedeutung, kannst du gegen die Ablehnung der Transaktion vorgehen. Mitunter reicht es, die Transaktion neu zu starten. Wenn das nicht funktioniert, kontaktiere deinen Kreditkartenanbieter.

Kreditkartennetzwerke wie Visa und Mastercard stellen die Verbindung zwischen Bank, Händler:in und Karteninhaber:in her. Sie übernehmen im Rahmen der Kreditkartentransaktionen Aufgaben bei der Verarbeitung, Autorisierung und Abrechnung. Auf der Basis ihrer technischen Infrastruktur und Netzwerkregeln sichern sie das reibungslose Funktionieren der Datenübertragung.

Die Sicherheit von Kreditkartentransaktionen wird durch Datenverschlüsselung und eine Reihe weiterer Sicherheitsmechanismen gewährleistet. Dazu gehören Kartenprüfnummer sowie Sicherheitsstandards wie Verified by Visa und MasterCard SecureCode. Die Banken und Kreditkartengesellschaften scannen und analysieren Bezahlvorgänge, um Betrug auszumachen und zu verhindern.

Kreditkarteninhaber:innen können sich dank Online-Banking oder Banking-Apps jederzeit einen Überblick über ihre Transaktionen verschaffen. Hier lassen sich in Echtzeit alle Kreditkartentransaktionen einsehen. Push-Benachrichtigungen auf Smartphone oder eine Bestätigungsmail mit den Zahlungsdetails weisen auf eine getätigte Zahlung hin. Die monatliche Kreditkartenabrechnung enthält sämtliche Transaktionsposten, die hinsichtlich ihrer Rechtmäßigkeit zu prüfen sind.

Ja, du kannst Kartenzahlungen unter bestimmten Bedingungen innerhalb von 120 Tagen rückgängig machen. Kartentransaktionen lassen sich im Fall von Nichtlieferung, fehlerhafte Abbuchung oder Missbrauch stornieren. Wende dich an den:die Händler:in und danach an deinen Kartenanbieter. Für die Rückbuchung (Chargeback-Verfahren) ist ein Reklamationsformular auszufüllen. Sind Kartentransaktionen nicht nachvollziehbar oder wird ein Betrugsversuch vermutet, solltest du die Karte umgehend sperren lassen.